Yeniden Formüle Edilen Ek Vergi Yükümlülüğü: Girişimcilik ve Teknoloji Şirketlerine Etkisi

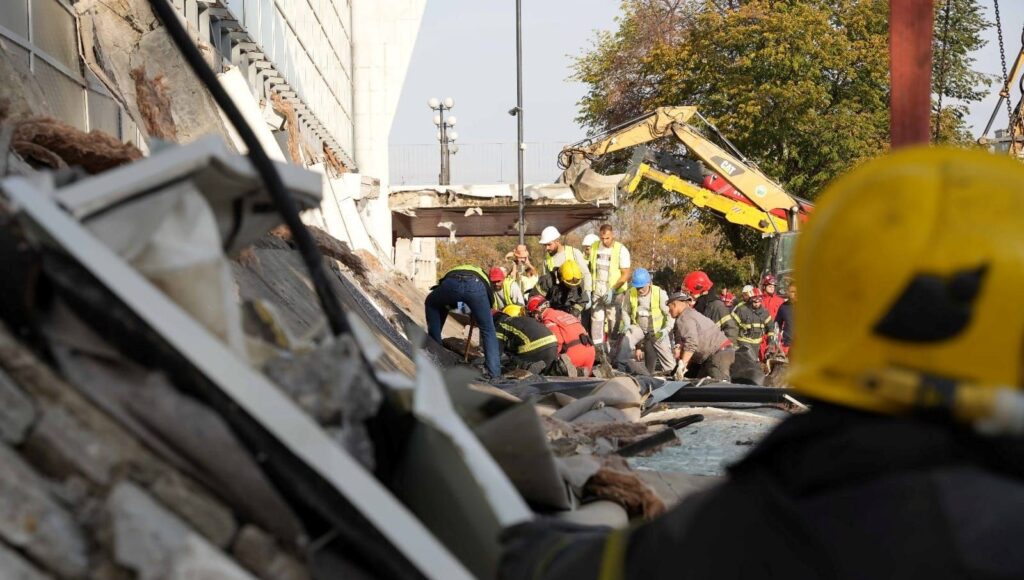

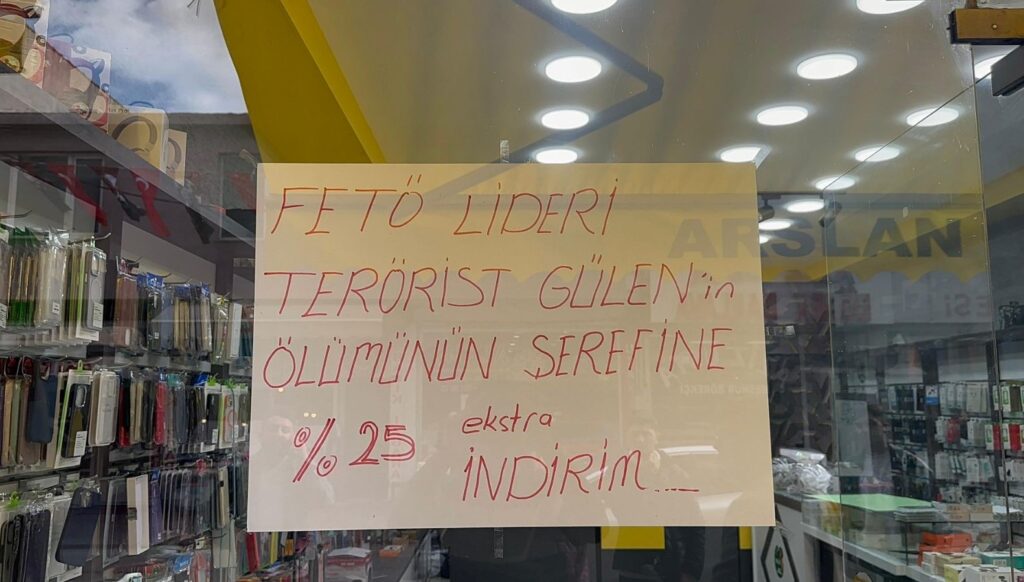

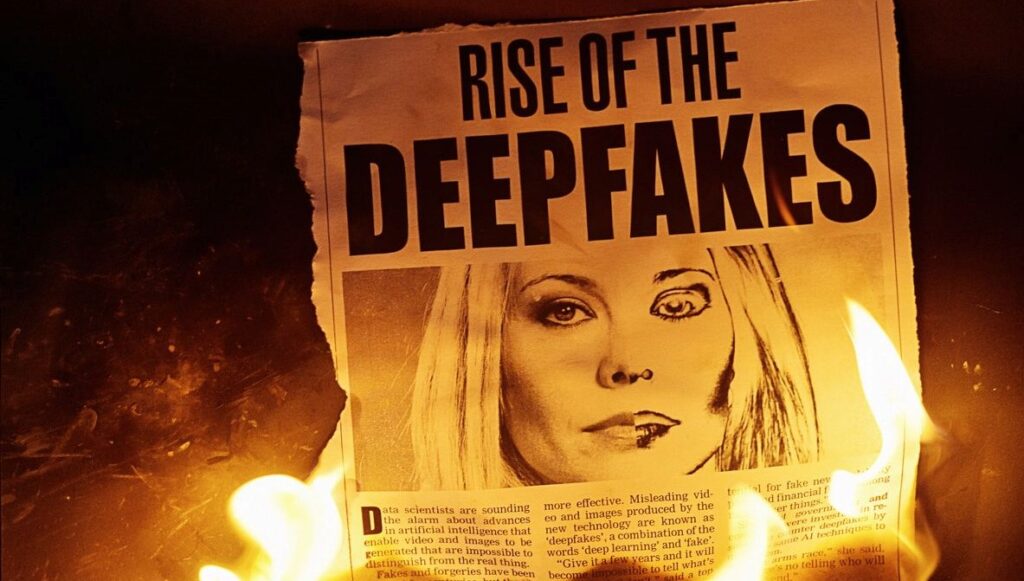

Danıştay, girişimcilik ekosistemi ve teknoloji şirketlerinin ek vergi ödemelerine ilişkin tartışmaları sona erdirdi. Bu tür şirketlerin emisyon primi kazanç istisnası temelinde ek vergi ödemelerini kesinleştirdi. Maliye, beklentileri doğrultusunda davayı kazandı. Yeminli Mali Müşavir Abdullah Tolu, ek vergi konusundaki detayları yazdı. Bu kararın etkileri sadece startup, fintek ve teknoloji şirketlerini değil! Sermaye artırımını emisyon primi üzerinden gerçekleştiren girişimcilik ekosistemi ve girişim sermayesi yatırım fonlarını da etkiliyor. EK VERGİ DÜZENLEMESİNİN HEDEFİ Nedir? Ek vergi, Kahramanmaraş ve çevresindeki depremin yarattığı olumsuz etkileri gidermek, afetzedelerin acil ihtiyaçlarını karşılamak ve bölgenin yeniden inşasına kaynak sağlamak amacıyla 2022 hesap dönemine yönelik olarak bir kereye mahsus olarak getirildi (7440 sayılı Kanun, Mad. 10/27). Bu düzenleme 12 Mart 2023 tarihinden itibaren yürürlüğe girdi. DAVALARIN ODAK NOKTASI EMİSYON PRİMİ! Ek vergiye karşı beklenmedik şekilde çok sayıda dava açıldı. 2022 hesap dönemi kurumlar vergisi beyannamesinde istisna, indirim ve indirimli kurumlar vergisi matrahı beyan eden yaklaşık 75 bin kurumlar vergisi mükellefinin yaklaşık 45 bini ek vergi hesapladı! Bu mükelleflerin çoğunluğu, 2022 hesap dönemi kurumlar vergisi beyannamesinde ek vergi kaynaklı itirazlı kayıt ile birlikte verdi, neredeyse tamamı da dava açtı! Bu davalardan çoğu emisyon primi kazanç istisnası ile ilgili. ANAYASA MAHKEMESİ EK VERGİYİ ONAYLADI! Anayasa Mahkemesi, yalnızca 2022 hesap dönemine ilişkin 7440 sayılı Kanun ile getirilen ek vergi düzenlemesini Anayasaya aykırı bulmadı! (AYM’nin 14.03.2024 tarihli ve E: 2023/169, Karar: 2024/82 sayılı Kararı, 19.04.2024 tarihli ve 32522 sayılı Resmi Gazete). MAHKEME KARARLARI MÜKELLEFLERE, DANIŞTAY KARARLARI İSE MALİYE’YE YÖNELİK 3 Seri No.lu 7440 Sayılı Kanun Genel Tebliği’nin 5. Maddesinin 3. Fıkrasında yer alan “Emisyon Primi Kazancı İstisnası (5520 sayılı Kanun Madde 5/1-ç)” ibaresi ve 7. Maddesindeki 5 ve 9 numaralı örneklerin iptali ve dava sürecinde durdurulması talebiyle Danıştay’da birçok dava açıldı. Danıştay 3. Dairesi, dava açanların durdurma talebini reddederken, Danıştay VDDK, itirazlara karşı çıktı. Öte yandan vergi mahkemeleri ve istinaf daireleri, ek verginin emisyon primi üzerinden hesaplanmaması gerektiğine karar verdi. Danıştay’ın nihai karar vermemesi, ancak ilk derece mahkeme kararlarının lehine olması, dava güdümlü şirketlerin başarısızlıklarına karşı umutlarını artırdı. Maliye ve dava açan şirketler, sürecin sonucunu merakla bekliyordu.

Danıştay, emisyon primi kazanç istisnası temelinde ek vergi ödeneceğine karar verdi! Danıştay 3. Dairesi, Anayasa Mahkemesi’nin kararını dikkate alarak, emisyon primi kazancı üzerinden ek vergi alınmasının anayasaya aykırı olduğunu düşünmedi ve 3 Seri No.lu 7440 Sayılı Kanun Genel Tebliği’nin 5. Maddesinde yer alan “Emisyon Primi Kazancı İstisnası (5520 sayılı Kanun Madde 5/1-ç)” ibaresi ve 7. Maddesindeki 5 ve 9 numaralı örneklerin iptali talebini reddetti (Danıştay 3. Dairesi’nin 13.05.2024 tarihli ve E.2023/3132, K.2024/2877 sayılı Kararı). Danıştay’ın bu kararı, emisyon primi ek vergisi üzerinden dava açanların tüm umutlarını sonlandırdı! Çünkü bu dava, ana dava olarak nitelendiriliyordu.

MALİYE, BEKLEDİĞİ DAVAYI KAZANDI! Maliye, emisyon primi kazancı üzerinden ek vergi alınmasıyla ilgili davalarda kaybedeceğini düşünüyordu. Bu konuda verilen ilk derece mahkeme kararları, Maliye’nin moralini oldukça bozmuştu. Ancak, olaylar Danıştay’da farklı bir seyir izledi, Maliye beklenmedik Tebliğ iptal davasını kazandı. Bu karar, şu anda devam eden diğer davalara da örnek teşkil edecektir.

Ayrıca bu kararla birlikte ek vergi beyannameleri incelenecek, eksik veya hiç ek vergi hesaplamamanın sonuçlarıyla yasal işlemler yapılacaktır.